Ein Artikel von Ottmar Beck (Alltrust AG)

Während der jüngst einsetzenden Panik an den Aktienmärkten habe ich einige Anrufe von Kunden erhalten, die sich über ihren Aktienanteil im Portfolio Sorgen machen.

Aber eine erfolgreiche Anlagestrategie muss im Durchschnitt funktionieren – man kann sie nicht auf ein Ereignis ausrichten.

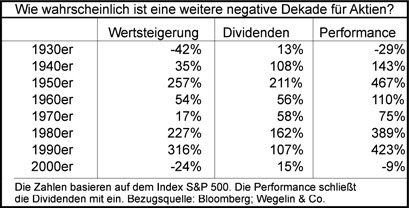

Morningstar hat in einer kürzlich veröffentlichten Studie die Wertsteigerung für amerikanische Aktien von 1991 bis 2010 gemessen. Dieser Zeitraum umfasst 5.043 Handelstage. Der Anleger konnte in dieser Zeit eine Rendite von 9,1% p. a. erzielen. Hätte er die 50 besten Handelstage verpasst, wäre seine Wertsteigerung auf –2,7% p. a. gefallen. Ich habe dieselbe Analyse vor Jahren für den CDAX durchgeführt. In dem Zeitraum zwischen Januar 1980 und Oktober 1994 mit insgesamt 3.704 Handelstagen ergab sich eine Rendite von 9,8% p. a. Hätte man in dieser Zeitperiode die 40 besten Handelstage verpasst, so wäre die Rendite auf 2,8% gesunken. Die Welt hat sich offensichtlich nicht geändert. Hinzu kommt, dass die stärksten Kurssteigerungen meist unmittelbar nach drastischen Kursverlusten und die stärksten Rückgänge am Ende einer Hausse zu beobachten sind. Leider lassen sich viele Anleger an der Börse von zwei Kräften leiten: der Gier nach Gewinnen und der Angst vor Verlusten. Daher verkaufen sie nach den Tagen mit den stärksten Rückgängen und kaufen nach den ertragreichsten Tagen. So haben deutsche Anleger zum Tiefstpunkt des DAX im vierten Quartal 2008 und im ersten Quartal 2009 für 35 Milliarden Euro deutsche Aktien verkauft und 2009 und 2010 den Anstieg der Kurse versäumt. Wer sich dermaßen von Gefühlen leiten lässt, wird bei der Vermögensanlage zwangsweise Schiffbruch erleiden. Denn bei der Anlage schlägt die Zeit den Zeitpunkt. Die Tabelle 1 spricht für sich selbst.

Wenn keine Rezession kommt, werden die Aktienpreise wieder langsam nach oben kriechen und wir werden sukzessive – wie auch in den vergangenen zwei Jahren –, mit der Ihnen immer wieder vorgestellten Methode, Gewinne realisieren. Sollte dies nicht zutreffen, werden wir einen weiteren Ausverkauf erleben und wir werden wieder Aktien auf tieferem Niveau nachkaufen. Denn in diesem Markt bewähren sich über die Zeit gesehen das Rebalancing und der Durchschnittskosteneffekt.

Viele Anleger haben in den letzten Wochen wieder das Risiko am eigenen Leib zu spüren bekommen, vor allem wenn sie in unverständlichen Produkten oder ohne Strategie investiert waren. Wir nutzen unsere einfache Strategie mit Aktien und festverzinslichen Wertpapieren und meiden jede Komplexität. Unserer Meinung nach gibt es keinen Markt, den man nicht einigermaßen mit einem gemischten Portfolio aus Aktien und Anleihen durchstehen kann. Je einfacher das Portfolio ist, umso besser versteht man das Risiko. (In unserem Fall: siehe Tabelle 2.)

Auch wenn sich die Weltwirtschaft nur langsam nach vorne bewegt, werden die Aktienmärkte immer dabei sein. Wir haben am 9. August die nötige Reallokation im Rahmen unserer Ihnen immer wieder empfohlenen Strategie vollzogen. Dabei haben wir festverzinsliche Wertpapiere verkauft und die Aktienanteile wieder auf die strategisch geplante Anteilsquote aufgestockt.

Mehr Informationen?

Haben Sie Interesse? –

Sie können bei Herrn Robert Burlon unter der Telefon-Nr.: 922 57 54 96 Näheres erfahren.

[bsa_pro_ad_space id=“8,13″ if_empty=“13″ delay=“5″]